services

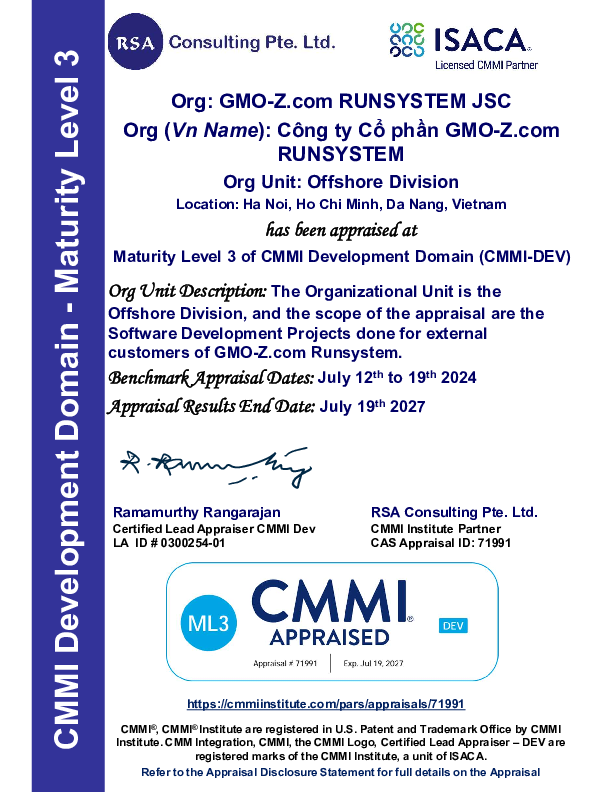

As a trusted technology service provider, GMO-Z.com RUNSYSTEM assists customers of all sizes and from any industries in implementing and adapting digital technologies

PRODUCTS

The Digital Transformation Ecosystem is developed with many values. Specialized consulting and solution implementation services help businesses build optimal operating methods, eliminating cumbersome

SUCCESS STORIES

Discover how our customer successfully digitize their businesses with GMO-Z.com RUNSYSTEM

OUR CUSTOMERS

Discover how our customer successfully digitize their businesses with GMO-Z.com RUNSYSTEM

Vietnam is a trusted alliance of companies worldwide

Vietnam boasts a young, dynamic, and well-trained IT workforce. Vietnamese engineers possess strong expertise, particularly in software, AI, big data, and security.

Vietnam is emerging as a strong tech hub in Southeast Asia, with notable tech companies and a favorable investment environment.

Vietnam offers a stable political environment and favorable policies for tech investment, creating ideal conditions for foreign companies to implement IT projects

Labor costs in Vietnam are lower than in many other countries, significantly reducing project costs while maintaining quality.

Speed

Speed

Price

Price

Quality

Quality

Skill

Skill